Passivo consolidado equivale a um pouco mais que a receita da União no ano passado ou a quase 40% da dívida interna global

O banco é meu e faço o que eu quero. A frase, dita por um governador nordestino a um diretor do Banco Central em janeiro de 1993, resume a mentalidade de uma geração. Enquanto Jader Barbalho, no comando do Pará, na década de 80, manejava habilmente cheques administrativos do Banpará, outros bancos estaduais no restante do País também eram usados em todo tipo de jogadas, do financiamento de campanhas eleitorais às despesas sem receita, passando pela transferência de recursos públicos para patrimônios privados.

O banco é meu e faço o que eu quero. A frase, dita por um governador nordestino a um diretor do Banco Central em janeiro de 1993, resume a mentalidade de uma geração. Enquanto Jader Barbalho, no comando do Pará, na década de 80, manejava habilmente cheques administrativos do Banpará, outros bancos estaduais no restante do País também eram usados em todo tipo de jogadas, do financiamento de campanhas eleitorais às despesas sem receita, passando pela transferência de recursos públicos para patrimônios privados.

Houve de tudo entre a corrupção e o populismo, com um traço comum: gastar mais do que o arrecadado, mandando a conta para as gerações futuras.

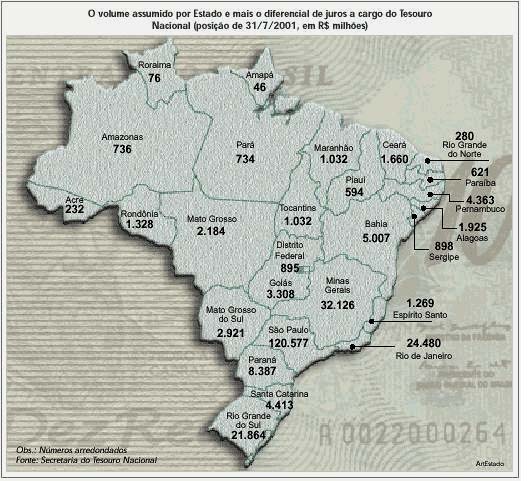

Quanto custou ao País a irresponsabilidade fiscal dos Estados? Técnicos da Secretaria do Tesouro Nacional atualizaram, a pedido do Estado, a conta do passivo assumido e chegaram ao seguinte número: R$ 242 bilhões, um pouco mais do que tudo o que a União arrecadou no ano passado (R$ 236 bilhões) ou 37,7% da dívida pública interna global (R$ 641 bilhões).

A bola de neve começou no reencontro do Brasil com a democracia, quando o então presidente João Baptista Figueiredo se propôs, em 1982, a “ganhar com a mão” as primeiras eleições diretas estaduais depois do Golpe de 64, para o seu partido, a Arena. Só foi contida em 1997, ano em que o presidente Fernando Henrique Cardoso sancionou a lei de renegociação das dívidas dos Estados, fechando a torneira do endividamento, e editou medida provisória forçando o saneamento dos bancos. E definitivamente controlada em maio do ano passado, com a Lei de Responsabilidade Fiscal, cuja premissa é de uma singeleza constrangedora: o poder público não pode gastar mais do que arrecada.

Ao consolidar as dívidas com cada Estado, o Tesouro Nacional recebeu os papéis corroídos pela insolvência de seus emissores e os trocou pelos seus títulos. Mas obteve garantia total de recebimento, por via da retenção de transferência de receita, já brandida contra Minas Gerais, quando o governador Itamar Franco pronunciou a palavra “moratória”, no início de sua atribulada gestão.

Os Estados têm 30 anos para pagar o débito, com juros de 6% ao ano, mais a correção pelo Índice Geral de Preços – Disponibilidade Interna (IGP-DI), calculado pela Fundação Getúlio Vargas. O governo chegou a esses termos com uma conta de trás para diante, partindo da premissa de que os Estados deveriam comprometer 13% de sua receita líquida com o pagamento da dívida.

Já a União capta os recursos a juros de mercado, expressos na taxa Selic, que hoje está em 19%, mas, no calor da crise russa, bateu em 49%. A diferença entre as taxas de juros que foram contratadas com os Estados e as do mercado são um subsídio pago pela União, que hoje soma R$ 54 bilhões.

Esse subsídio já está embutido na conta dos R$ 242 bilhões e crescerá ao sabor das incertezas maiores ou menores que os bancos privados vão nutrir em relação ao Brasil, nas próximas quase três décadas.

Na diferença entre o principal e os juros se centra o debate sobre as atribuições de responsabilidade pela proporção assumida pela dívida. O principal corresponde ao que os Estados gastaram mais do que arrecadaram, fosse para o enriquecimento pessoal dos governantes ou para o deleite de seus eleitores famintos por obras e outros benefícios. Já o fermento dos juros altos que multiplicou esses bilhões decorre da política econômica do governo central.

“As taxas de juros foram se elevando brutalmente sem que os Estados tivessem peso maior na sua fixação”, pondera Raul Velloso, especialista em contas públicas. “Mesmo os governadores que não aumentaram o endividamento deixaram uma dívida muito maior, por causa dos juros.”

Acontece que os juros sobem na mesma medida da incapacidade do governo de saldar suas contas, segundo a percepção do mercado. Quanto maior o endividamento e mais freqüentes as quebras de contrato, mais altos os juros, menor a capacidade de honrar os compromissos e, de novo, juros ainda mais elevados.

Para romper esse círculo vicioso e ganhar a confiança do mercado, é preciso ostentar superávits primários (receitas menos despesas, sem incluir no cálculo o serviço da dívida). É o que o governo central faz, hoje. É o que os governadores também poderiam ter feito quando o endividamento explodiu, admite Raul Velloso. “Mas ninguém queria sacrificar seu mandato para pagar uma dívida impagável.”

Entre 1982 e 1997, vários programas resgataram os bancos estaduais – e respectivos Estados – da insolvência. Nenhum deles, no entanto, havia imposto de maneira efetiva e definitiva uma disciplina fiscal aos governos. A cada quatro anos, os bancos estaduais voltavam a quebrar, e a serem resgatados, observando o calendário eleitoral.

Os programas de resgate eram financiados pela emissão de moedas ou de títulos. A primeira pressionava a inflação; a segunda embalava os juros, conforme o governo elevava suas apostas no mercado para captar novos recursos.

Os esqueletos se escondiam de trás da inflação alta – a mesma que proporcionou polpudos rendimentos a governadores que aplicavam recursos dos bancos estaduais em contas particulares. Em meados da década passada, a estabilização os fez sair do armário. A renegociação definitiva das dívidas e a introdução da disciplina fiscal foram conseqüências lógicas.

Desse passado recente de irresponsabilidade fiscal ficou a herança amarga da falta de credibilidade. “Temos uma relação entre dívida pública e Produto Interno Bruto (52,5%) que não é das maiores do mundo, mas, por causa de nossa avaliação de credibilidade, somos obrigados a pagar uma taxa de juros desproporcionalmente elevada”, lamenta Otaviano Canuto, do Instituto de Economia da Universidade Estadual de Campinas (Unicamp).

Ainda que contido, esse peso monumental continuará por muitos anos tensionando a delicada teia da estabilidade do País.